「当たる/当たらない」論争を超えて、構造と確率で理解する

金利の話題で必ず登場するのが「逆イールド(イールドカーブの逆転)」です。ニュースでは「リセッションの前兆」として語られることが多い一方で、「今回は当てはまらないのでは?」という声も必ず出てきます。

結論から言うと、逆イールドは景気後退の“絶対予言”ではありません。しかし同時に、歴史的に見て非常に強い警戒サインであり続けてきたのも事実です。

この記事では、

- 逆イールドとは何か

- なぜ景気後退サインとされるのか

- どこまで信用してよいのか

- 投資家はどう使うべきか

を、投資初心者〜中級者向けに整理します。

1. 逆イールドとは何か:何が「逆」なのか

通常、国債の利回りは「短期:低い」「長期:高い」となり、イールドカーブは右上がりになります。

短期金利 > 長期金利

という状態になると、カーブは右下がりになります。これが逆イールド(inversion)です。これは市場が、以下の要素を意識し始めた可能性を示すと整理されます。

- 🔹 将来の景気減速

- 🔹 将来の利下げ

2. なぜ逆イールドが景気後退サインと言われるのか

2-1. ルートA:市場が「将来の利下げ」を織り込む結果

逆イールドは、何かを引き起こす“原因”というより、期待を映す“結果”として説明されることが多いです。投資家が景気減速を予想すると、「将来、FRBは景気下支えのため利下げする」と考えます。

すると、将来の短期金利見通しが低下し、長期金利が下がりやすくなります。一方で、目先の短期金利が高止まりしていると、短期 > 長期となり逆イールドが発生します。重要なのは、逆イールドが市場の見通し(期待)を映すシグナルだという点です。

2-2. ルートB:銀行貸出を通じて景気を冷やす可能性

もう一つの経路は、金融機関の行動です。銀行は一般に、「短期で資金を調達し、長期で貸し出す」という満期変換で利益を得ています。

利ざやの圧迫によるリスク:

- 貸出態度の厳格化

- 信用供給の抑制

これらが結果として景気を冷やす方向に働く可能性があります。

3. どの逆イールドを見るべきか:10年−3カ月が王道

イールドカーブには様々なスプレッドがありますが、研究・中央銀行の文脈で最も重視されてきたのが以下です。

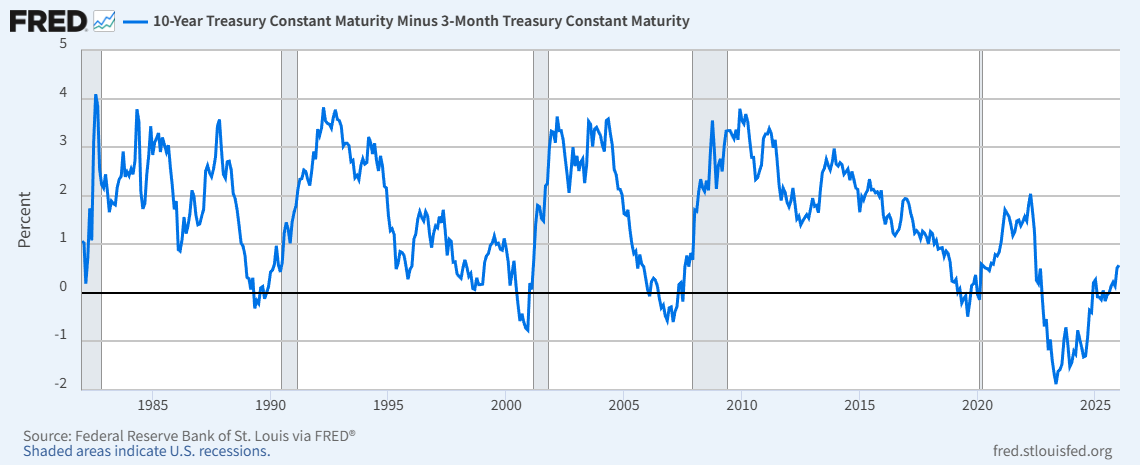

10年国債利回り − 3カ月国債利回り(10y–3m)

NY連銀は、このスプレッドが2〜6四半期先の景気後退予測で有用と説明しています。「2年−10年」も参考にはなりますが、実務・研究では10y–3mが本命という位置づけです。

10年国債利回り − 3カ月国債利回り。灰色部分は米国の景気後退期を示す。

4. 本当に当たるのか?:強力だが万能ではない

4-1. 強い理由:NY連銀の「確率モデル」

NY連銀は、10y–3mスプレッドを使って「12カ月先の景気後退確率」を推計するモデルを公開しています。ここで重要なのは、以下の視点です。

確率がどの水準で推移しているか を見る

4-2. 万能ではない理由:タームプレミアムと政策の影響

長短金利差には「将来の短期金利見通し」と「タームプレミアム(長期保有の上乗せ補償)」が混ざっています。

- QE(量的緩和)などの政策が、長期金利を押し下げる可能性

- 「今回は違う」という説が出る背景

⚠️ ただし「無視してよい」と言い切れる証拠もありません。

5. 投資家としての使い方:チェックランプとして扱う

逆イールドは、売買シグナルではなく、リスク点検のランプとして使うのが現実的です。

🔍 おすすめの確認順序:

- 10y–3mが逆転しているか

- NY連銀の景気後退確率はどの水準か

- 銀行貸出態度や信用環境に変化が出ているか

6. よくある誤解

- ● 逆イールド=即リセッションではない

- ● 逆イールドが原因と決めつけない

- ● 時期の予測に使おうとしない

あくまで「確率が上がっている」ことを示す指標です。

まとめ:逆イールドは“無視すべきでも、盲信すべきでもない”

逆イールドは、「景気後退の絶対予言ではない。しかし歴史的に非常に強い警戒サインである」という位置づけです。

重要なのは、「当たるか外れるか」ではなく、

自分のポートフォリオが耐えられるか

を考える材料にすることです。

この記事では、金利の一側面(長期金利/実質金利/カーブ形状など)を切り出して解説しました。

ただし投資判断では、 「どの金利が、どんな理由で動いているのか」を 資産クラス全体との関係で俯瞰することが重要になります。