インフレ・金利・株式市場へ与える影響を、歴史とデータから読み解く

世界経済において「原油価格」は特別な存在です。 ガソリン・電気代・物流コストなど、生活や産業のあらゆる部分に直結するため、 その変動はインフレ率や株式市場に大きな影響を与えます。

本記事では、歴史的事例と近年のデータをもとに、 原油価格がインフレ・株価へどのように波及してきたのかを整理します。

原油価格の現状と主要指標

- WTI原油:米国の代表的指標(NYMEX)

- ブレント原油:欧州・世界標準(ICE)

- ドバイ原油:中東産原油のスポット指標

世界銀行の2024年時点予測では、ブレント原油は2024年平均80ドル、 2025年には73ドル前後へ低下すると見込まれています。 供給余力の回復により、地政学リスクの価格転嫁は以前より抑制されるとの見方が主流です。

原油価格とインフレの連動メカニズム

① 直接的な影響

- 燃料価格上昇 → ガソリン・電気料金の上昇

- 輸送コスト増加 → 物流費・小売価格の上昇

② 間接的な波及

- 企業コスト増 → 製品価格への転嫁

- 家計の実質所得低下 → 消費抑制

- インフレ期待上昇 → 賃金・金利への波及

IMFの分析では、原油価格が10%上昇すると、 先進国のインフレ率を0.2〜0.3%程度押し上げるとされています。

原油価格と株式市場の関係は単純ではない

「原油高=株安」と語られがちですが、実際には時代背景によって反応は大きく異なります。

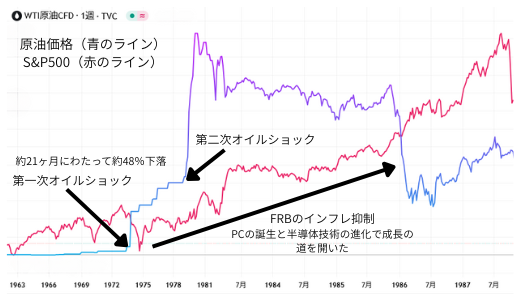

1970年代:原油高が株価を押し下げた時代

[1970年代 原油価格と株価の相関チャート]

第一次・第二次オイルショック期:原油高と株価低迷(スタグフレーション)

1970年代は原油価格の急騰がインフレを加速させ、 金融引き締めと景気停滞を同時に招きました。 この局面では、原油高は明確な株式市場の逆風でした。

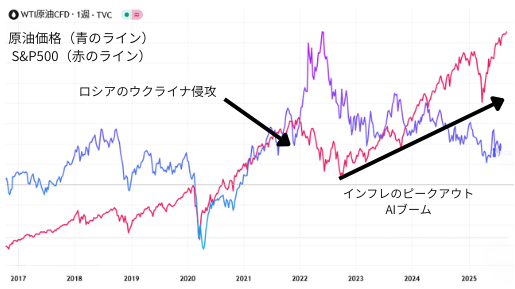

近年:原油高でも株が上がる局面

[近年の原油価格と株価の相関チャート]

2020年代:原油価格上昇と株価上昇が同時に起きた局面

2020年代は様相が異なります。 原油高局面でも株価は上昇し、背景には以下の要因があります。

- 実質金利が低位に抑えられていた

- 中央銀行による大規模な流動性供給

- AI・半導体など成長テーマの存在

この時代の原油高は「需要回復のシグナル」として、 必ずしも株式市場の重荷とはなりませんでした。

セクター別に見る影響の違い

恩恵を受けやすい分野

- エネルギー関連株

- 産油国市場(中東・北欧など)

逆風を受けやすい分野

- 運輸・航空・物流

- 消費関連・外食

原油価格は市場全体ではなく、 セクター間の明暗を分ける要因として作用します。

金融政策との関係

原油高 → インフレ懸念 → 金融引き締め という連鎖が生じると、PERの高いグロース株ほど影響を受けやすくなります。

特に重要なのは「名目金利」ではなく、実質金利が上昇するかどうかです。

投資家が注目すべきポイント

- 原油価格単体ではなく「インフレ率・金利」とセットで見る

- 短期の価格変動よりも、政策反応を重視

- セクターローテーションの兆候として活用

まとめ|原油価格は世界経済の体温計

原油価格は、インフレ・金融政策・企業収益を通じて、 株式市場に多層的な影響を与えます。

重要なのは「原油高=株安」と単純化せず、 時代背景・実質金利・流動性と組み合わせて解釈することです。

原油価格を正しく読むことは、 市場全体のリスク管理と投資判断の精度向上につながります。

📖 投資の歴史と市場心理を深く理解する

-

代表的な経済指標と投資への影響

GDP・CPI・雇用統計などマクロ理解の基礎。 -

流動性と中央銀行のバランスシート

なぜ「割高でも上がり続ける相場」が生まれたのか。 -

なぜ割高でも株は上がり続けるのか?

流動性・実質金利・投資家心理から読み解く現代相場の正体。